不動産投資におけるメリット

このコラムでは不動産投資のメリットについてご紹介していきたいと思います。

しかし、不動産投資を行うにあたり、投資をされる方の所得や資産状況など条件が異なるため、何を目的に購入されるかは人それぞれです。なので一概にどんな物件がベストだとは言い切れません。

物件購入の前に、しっかり内容を理解した上で検討するのが良いと思います。

そこで今回、不動産投資のメリットになりうる要素3点を様々な観点からまとめました。

目次

収入について

不動産投資を行うことによって収入を増やすことができます。ここをメリットと感じる方は多くいらっしゃると思います。

また、収入の増え方には2つのパターンございますので、それぞれ見ていきましょう。

賃貸収入を得る(インカムゲインを得る)

不動産を人に貸すことによって収入を得ることができます。よく、不動産投資とは家賃収入を得ていくことだという方もいらっしゃいますが、厳密には不動産の投資方法のひとつです。

投資の仕組みは単純で、賃貸物件を借りたことがある方は想像しやすいと思いますが、借主が家賃を支払い、大家さんはその家賃で生計を立てていく流れです。ちなみに、住宅以外の賃貸物件、駐車場やお店などでも流れは同じです(賃料が売り上げ基準で決まるなど、契約内容によっては住宅と異なる部分があります)。

また、安定した投資手法として、近年の不動産投資は家賃収入を目的としたものが増えてきました。空室率の低い人気エリアの物件を運用することで、計画的に運用していくことができるのです。主に老後不安が動機となり投資初心者が増えてきています。

しかし、老後の蓄えのつもりで始めた不動産投資でも、蓄えになっていない場合があります。ローンを組んだ場合、返済額が収入より高いと入ってくる家賃だけでは返済ができません。よく「月々◯万円の支払いで大家さんになれる」などの謳い文句がありますが、その◯万円とは、入ってくる家賃から(ローンの返済金額+経費)を差し引いた後の数字を表現していますので追加の出費があるということなのです。他の金融商品の方が高いパフォーマンスを出せることもありますので物件選びにはお気を付けください。

しっかりと良い物件さえ選べれば、家賃収入を目的とした投資手法は再現性が高く継続して利益を出すことができます。

その理由は、家賃は不動産価格と異なり相場が安定していますし、人が生活する上で住所は必要不可欠なものだからです。基本的に、家賃は急激に変化することがありません(災害や、法改正に伴った変化はあります)。

ですので、購入金額は家賃からみて納得できるものか検討する必要があります。

また、この収益性については「利回り」という表現をします。

利回りの求め方は、年間家賃÷物件価格で計算します。

利回りには、年間の家賃を物件価格で割り戻した「表面利回り」(グロス利回り)と、年間家賃から管理費や修繕積立金を差し引いて割り戻した「実質利回り」(ネット利回り)の2種類ありますので広告の記載内容は確認が必要です。※実質利回りについては、税金の支払いも含めて計算している場合とそうでない場合がございます。

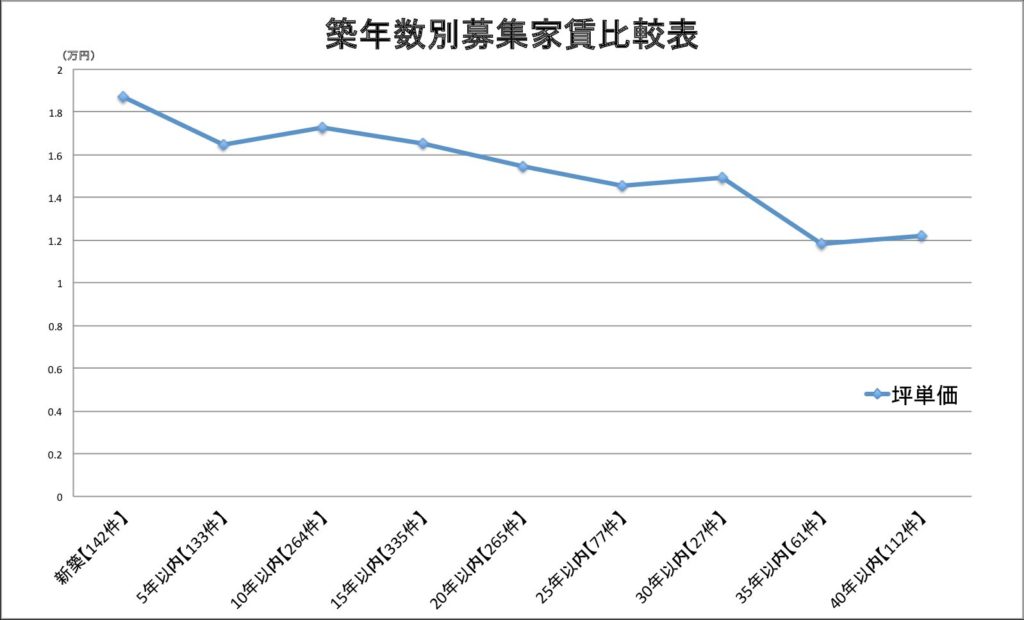

家賃は借主がいる限り安定して入りますが、基本的に少しずつ収益性が悪くなります(図1)(図2)ので、購入時になるべく収益性が高いものを選ぶ必要があります。

また、収益性の良い物件は不動産価格を上げやすくなります。

(収集したデータは、渋谷・新宿・池袋・代々木各駅から徒歩7分圏内のRC住宅を対象とした)

家賃収入は、税法で不動産所得もしくは規模によっては事業所得に分類されます。※詳しくは「家賃収入について」に記載いたしました。

不動産の値上がりによる売却益で収入を得る(キャピタルゲインを得る)

不動産は、需要と供給の関係で取引価格が変わります。ですので、売値が買値を上回ることがあります。

また、不動産の売買は家賃とは違い価格が安定的ではありません。近年ではインターネットの普及で不動産を比較することができることもあり、相場が安定してきつつありますがまだまだ不安定です。実際、不動産は経済市場の影響で大きく値が動きますし、購入希望者も打診してくる金額にバラツキがあります。

ただ、相場が安定していないとしても「不動産価格は上がり続ける」と考えて投資する方は少なくなりました。そういった投資が主流な時代もありましたが、現在では不動産価格が上がるような物件は限られており、かつリスクが高いので取り組まれる方は少なくなくなっているのが現状です。また、価格の上がりやすい物件を購入できても売却できるか不透明なため、堅実な家賃収入をメインに投資をする方が多いです。とはいえ、現在でも売却益を目的とした投資は成り立ちます。価格上昇を狙うというよりも、割安な物件を相場価格で販売することで売却益を出すのです。なので、多くの不動産業者は仕入れにも力を入れています。

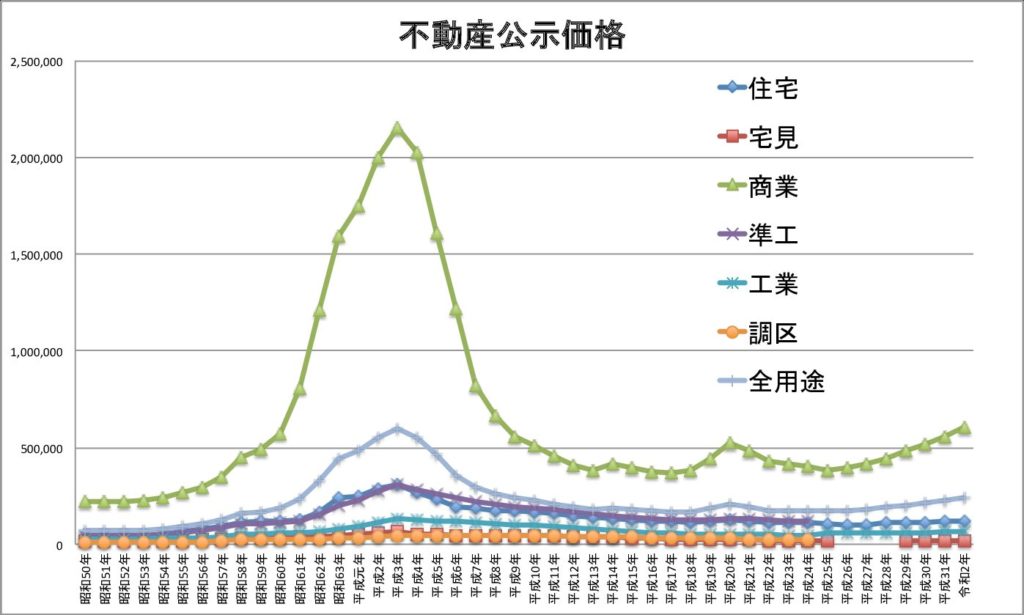

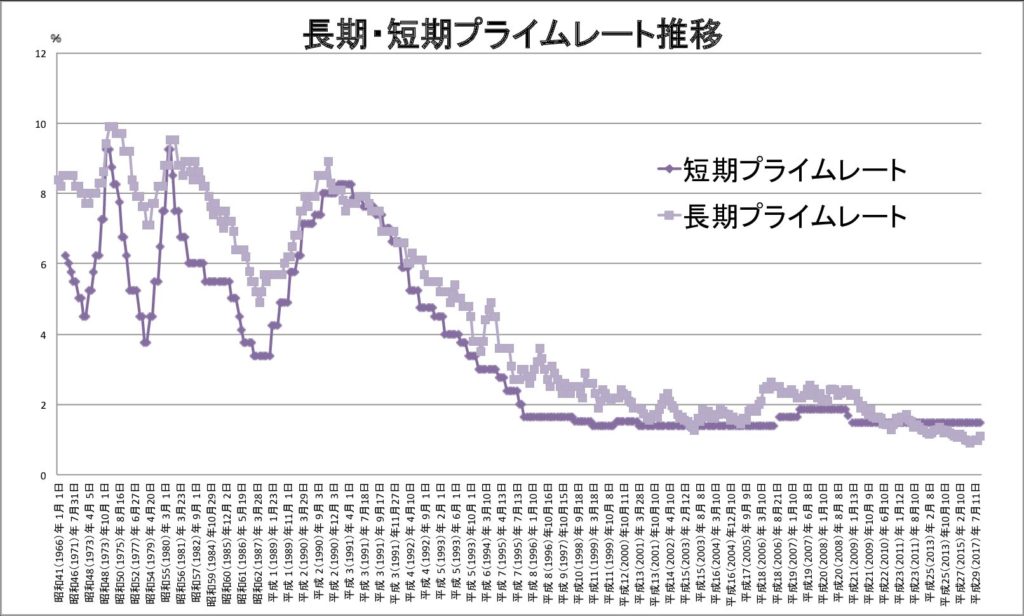

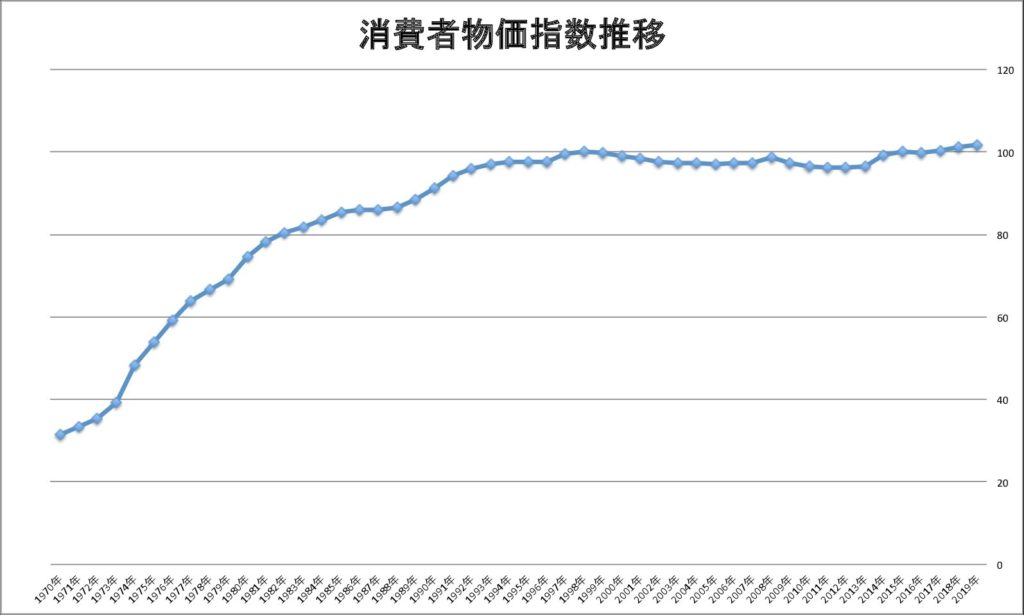

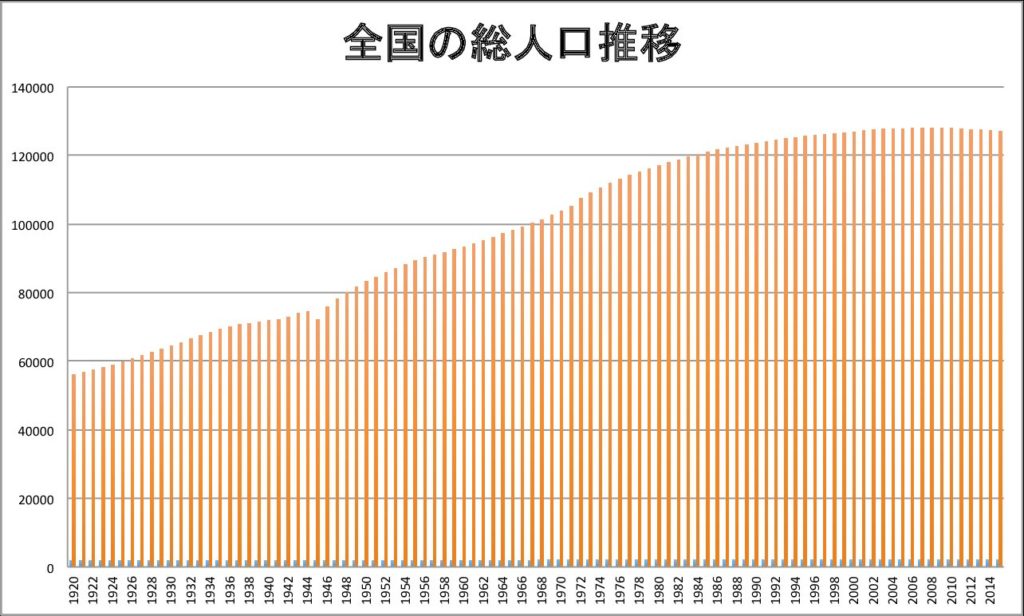

過去の話ですが、不動産の値上がりを狙った投資が一般的だったのは、1980年代後半から1990年頃まで続いたバブル期でした(図3)。当時は金利が8%や9%といった時代で(図4)、イールドギャップ(実質利回り-ローン金利)がマイナスだとしても値上がりを期待して購入する人が多くいたほどです。ちなみにイールドギャップがマイナスというのは、不動産を持っていることによってさらに借金が膨らんでいくということです。そんな状況でも不動産価格が上がると信じて投資した理由は、好景気やそれに伴ったインフレ(図5)も影響していたのでしょう。また、当時の人口は増えていましたし(図6)、年齢構成も団塊世代が働き盛りの頃でしたので勢いがあったと思われます。

1990年のバブル崩壊のきっかけとなった総量規制が発表される前に売却された方は大きな利益を得たと思われますが、バブル崩壊後は不動産価格が地に落ち破産者が大量にでてしまいました。

(1989年以降の短期プライムレートは最頻値を記載)

(基準品目は総合のみ表示)

また、不動産は現物なので消費者物価指数の変化に理論上連動します。景気が良くなる、もしくは貨幣価値が下がることで価格は上がりやすくなります。

キャピタルゲイン目的の投資は、リスクは大きいですが大きなリターンも期待できるのです。

この売却益による収入は税法で譲渡所得に分類されます。(不動産業者は事業所得)※詳しくは「売却益について」に記載いたしました。

気をつけるべきこと

ここまで家賃収入と売却益についてご説明いたしましたが、収入が入らないことやむしろマイナスになってしまうこともございます。

下記に何がリスクにつながるのかまとめました。

エリアの人気が落ちる(供給が増える)

家賃も不動産価格と同じ様に、需要と供給の関係で価格が変動します。

物件周辺の人気が落ちると、借主が決まらなかったり、家賃を下げる必要がでてきます。また、周辺に他の物件が建つとライバルになりますので、それ以上に需要が増えなかった場合は空室・家賃下落のリスクが上がります。

物件価格も同じで、人気のないエリアの物件は価格も安く取引も活発ではありません。結果、資産価値は下落します。

※サブリースという借主の有無に関わらず家賃が発生する契約もありますが、細かい部分は別のコラムで紹介いたします。

借主が家賃を支払わない

どんな物件にも内在しているリスクといえます。退去するよう言っても聞かない場合は、法的に退去させる必要があることから、解決には多くの労力と時間、お金がかかります。賃借人を見分けるのは難しいですが、保証人(連帯保証人)を立ててもらうことや保証会社との契約を必須とすることでリスクをある程度排除することはできます。

借主が家賃を払わない物件は売れにくいので、そのタイミングで売却する際は大きく値を下げる必要がでてきます。

※サブリースという借主の状況に関わらず家賃が発生する契約もありますが、細かい部分は別のコラムにさせていただきます。

建物や設備が古くなった

設備や建物が古い(壊れている・汚い)ことで賃料を下げなければ借主が付かないこともあります。当たり前ですが、物件の管理はしっかりとしている方が良いです。

そして建物の築年数が経過すると、雨漏りやひび割れといった躯体への劣化が現れますし、エレベーターや給湯器といった設備の劣化も現れます。ですので、築年数が経過すると建物の資産価値は下がりやすくなります。また地震などで建物が倒壊するともちろん価値は暴落します。

一方で、土地には消費という概念はありませんが(使用権にはあります)、川の氾濫や土砂崩れなどで土地が使用できなくなることがあります。そういった危険性が新しく現れると資産価値が下落します。土地はしっかりとしているのか、購入前に確認を怠らないでください。確認は、ハザードマップなどで行うことができます。

急いで売らなくてはいけなくなった

この要因については持ち主が原因ですが、早急にお金が必要で不動産を売却する場合は、買主を探すのは大変なので安売りされるのが一般的です。

もしもの時に対応できるよう資金計画は綿密にされることをお勧めします。

金利が上る

ローンの部分でも述べますが、金利が上がると返済額が上がりますので収支が悪化します。収支の悪い物件は人気がでません。結果的に資産価値が下落します。

しかしこの部分については分析が必要です。金利上昇の理由が、好景気によるインフレの場合は不動産価格が上がっていく可能性もあります。

融資条件がきびしくなった

取引できる人が少なくなれば、相対的に購入希望者も少なくなるので価格を下げなければ売れにくくなります。1990年のバブル崩壊も、融資条件引き締めが引き金となっています。

デフレになった

実物資産なので、デフレになると価値は下落しやすくなります。しかし家賃は現金なので、家賃を下げなくても良ければ影響は少ないかもしれません。

まとめ

収益は家賃と売却益の2種類あり、どちらも密接に関わっています。投資を行う場合は、内在するリスクも理解した上で収益性を追求されるのがお勧めです。

利用できない(利用価値の低い)不動産は、税金の支払いや管理を考慮すると「負の資産」だといわれる程に資産価値が低くなります。実際に利用できるものなのか、しっかりと物件を見極めてください。

税について

不動産投資を行うことで節税を行うことができます。しかし、逆に不動産投資をはじめたことによって更に課税されてしまうこともあります。不動産に関係する税金の種類は多くありますが、投資をすると税金面でどのような効果があるのか述べていきたいと思います。

家賃収入について

家賃収入は、税法で不動産所得もしくは規模によっては事業所得に分類されます。

不動産所得は、その名の通り「所得」となりますので課税されます。

どの部分が課税対象かといいますと、家賃として入ってきた収入から、不動産の管理や入居者の募集といった全ての運用経費を差し引き、残った金額に対してです。税率は、不動産所得と他の所得を合算し計算されます。

もし、経費の方が高く収入がマイナスになった場合、他の所得からその分マイナスしますので、課税所得が少なくなり節税できます。会社員の場合は、所得税の還付と翌年の住民税が下がることから、思いの外メリットに感じる方は多いかもしれません。特に不動産を取得した年は様々な経費が発生するので多めに節税できます(所得がマイナスの場合に限る)。

※また、通年で赤字だった場合、青色申告をすることで、繰戻還付(前年支払った所得税を還付してもらうこと)や損失の繰越(3年まで)をすることができます。

※ローンの返済の元本部分は経費ではありません。元本の返済部分は資産ですので、金利の部分のみが経費として認められます。

売却益について

| 所得税 | 住民税 | |

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

個人の方の売却益は譲渡所得に分類されます。また、長期譲渡所得か短期譲渡所得か[1]によって、適用される税率が異なります(図8)。そして、この譲渡所得に対する税金は分離課税といい、給与所得などの他の所得と区分して税率を計算します。

ただし、宅建業を登録していない場合、法律(宅地建物取引業法)の観点から年間に複数回取引できません。「相続や収容のための売却でも、違反とみなされることがあります。」(2020.4.24国土交通省の職員より)。

なので、理論上は売却損と他の不動産の売却益と合算できますが、年間に複数回取引を行うと「反復継続」して取引をしているとみなされ、宅建業法違反にあたる可能性が高いため、損益通算はできないと考えた方が良いでしょう(一定の条件を満たしたマイホームであれば、損失を他の収入と損益通算することができ3年間損失を繰越すこともできます)。

※実際の現場で摘発されるケースは少数のようです。

※不動産業者の場合は事業所得に分類されます。

[1]土地や建物を売った年の1月1日現在で、その土地や建物の所有期間が5年を超える場合は「長期譲渡所得」に、5年以下の場合は「短期譲渡所得」になります。

相続・事業継承について

これまでご紹介した税の仕組みとは異なる内容です。

不動産には複数の評価方法があります。その中の、役所の評価方法(例えば路線価など)と市場の価格には金額に生じた差額を利用することで節税が可能となるのです。

相続税対策の内容

相続の際、不動産価格の評価は路線価での評価・固定資産税評価額での評価(倍率方式)・不動産鑑定士の評価のいずれかを用いられのですが、多くの場合路線価基準で評価がされています。一般的に路線価基準の価格は市場価格よりも低いので、現金よりも不動産の購入資金にした方が相続財産評価額を抑えることができ相続税を少なくできます。

事業継承対策の内容

会社(株式)を継承するには、贈与や譲渡、相続といった方法で後継者が株を引き継ぐ必要があります。しかし、株価が高額になればなるほど譲渡後の納税額が増えるので、事業継承に備え株価を低くしたいと悩む方は多くいらっしゃいます。そこで、会社が不動産を所有することで、路線価が基準となり、現金などの純資産より評価を低く見積もられ株価を圧縮できるのです。※3年間は取得価格で計算されてしまいますので、お気を付けください。

以上のことから、相続や事業継承の対策に不動産が有効とされています(資産管理法人の設立など、他の対策との組み合わせも有効です)。

また、物件によっては市場価格と路線価に10倍の差がでることもありますが、物件が不当に値を上げられていないか注意してください。

曖昧になってしまいますが、あからさまに相続・事業継承対策だと税務署に思われてしまうと節税が認めてもらえませんので、何年か前から不動産投資に取り組む必要がございます。詳しくは税理士に相談されることをお勧めします。

路線価は国税庁HPのコチラからご確認できます。

まとめ

節税のために資産を減らすのは本末転倒です。節税は、大規模修繕などがあった年だけの一時的なものとして認識されるのが良いと思います。あくまでも資産を増やしていくのが投資の目的だと思いますので、節税目的の投資にはご注意ください。また、固定資産税や不動産取得税は固定資産税評価額を基準に課税されます。

固定資産税評価額は各市町村で閲覧できる固定資産課税台帳から調べられます。

ローンについて

不動産投資はローンを組んで取り組むことができます。ですので、株の信用取引や、預けた証拠金の何倍もの額を投資できるFXのようにレバレッジを効かせることができるのです。つまり、ローンを活用することによって手元に資金を残しながら高額な投資を行うことができるのです。経営者でない個人の方はローンについて馴染みが薄いかもしれませんが、うまく活用することで有利に不動産投資を行うことができます。また、不動産投資のローンは大きく分けて2種類あり、融資条件がおおよそ決まっている賃貸住宅融資(通称アパートローン、以下アパートローン)と、希望者の属性と物件の条件で融資条件が決定するプロパーローンとに分かれます。順々にみていきましょう。

余談ですが、アパートローンには団体信用生命保険(団信)という生命保険加入を条件としているケースが多くあります。

団信とは、債務者が死亡もしくは高度障害に陥った場合、ローン残債を全額免除するという保険です。怪我などは認められないので条件は厳しいですが、ローンに対して躊躇がある方には背中を後押ししてくれるような仕組みかもしれません。金利を上乗せすることで、団信に癌や生活習慣病でも残債を免除する特約を付けられることもあります。

ちなみに、多くの営業マンが団信について不動産投資のメリットだとして説明されますが、その分の生命保険料は金利に上乗せされているので、実際にはメリットというより金融機関がリスクヘッジのために融資の条件としているのが本質と考えられます。

アパートローン

借入限度額や対象物件などに条件があります。希望者の属性判断には各金融機関の基準が設けられており、その分融資の審査が早いのが特徴です。投資用の不動産を購入する際、最初は多くの方がこのローンで融資を受けます。また多くの不動産業者がこのローンを勧めてきます。

プロパーローン

金利や借入限度額などに決まりがなく、希望者の属性と物件の条件で判断されます。条件によって融資の内容が決まるため、審査に時間がかかります。また、プロパーローンは事業用のローンなので個人の方がいきなり融資を受けることは難しいのが現状です。まずは不動産投資の実績を積み、金融機関から認めてもらう必要があります。しかし融資条件が厳しい分、アパートローンより好条件でローンを組むことができる場合が多々あります。

ローンを組みやすくするために

お金を貸す側として、貸したお金が戻ってこないのが最大の損失なので、希望者の属性はしっかりと調べます。好ましいのは、収入が多く将来が安定していて出費が少ない人です。では、どういった部分が審査に影響を及ぼすのか、判断材料6点をご紹介したいと思います。

収入(勤務先情報)

年収は多いに越したことはなく、勤務先も大きな会社の方が融資は通りやすくなります。

個人事業主や法人の場合は、収入(業績)と将来の展望で判断されます。

また、勤続年数も長い方が優遇されます。これらはローン可否の他、金利や借入額にも影響します。

年齢

20歳以上かどうか。年齢の上限はローンの内容や金融機関によって決まります。よって借入可能年数にも金融機関により違いがあります。

審査については、若すぎても高齢すぎても融資が通り難いです。また高齢の場合、金利が上がることもあります。

資産状況

資産は多い方が優遇されます。金利にも影響が出ることがあります。

アパートローンでは、生命保険加入を条件としているものも多くあります。ご自身の身体も資産です。

また、資産を担保に入れるとさらにローンを組みやすくなります。ちなみに、既に所有している不動産を担保にして新しいローンを組むことを共同担保といい、この手法でさらにレバレッジを効かせて投資する方もいらっしゃいます。

家族構成

世帯収入や、家計の出費も判断材料に入ります。なので、配偶者の有無・配偶者の年収・子供の数も調べられることがあります。収入は多く出費は少ない方が週遇されます。

住まい

持家かどうか、また賃貸の場合は、家賃の支払いは収入に対してどのくらいか判断材料にされることがあります。出費は低い方が優遇されます。

借入状況(履歴)

現状での借入状況を確認されます。借入金額や毎月の返済額が、現状の収入状況から考えて高額だとみなされた場合は融資がおりません(借入金額・返済比率の確認)。

また、過去に金融事故をおこしてブラックリストに登録されてしまった場合は一定期間(多くが5年)経過しないと審査に通りません。そして、マイナスな履歴は融資の審査に影響しますので、ブラックリストに登録されていないといっても安心はできません。

人間性

素直に受け答えできる人間か判断されます。

また、融資の目的を尋ねられた時は「長期の資産形成が目的で多少のマイナスキャッシュフローが出ても他の収入で補填する」と伝えると融資実行の可能性が上がります。

細かくするとさらに挙げられますが、主にこれら6点の要素を総合して判断されます。特に重要なのは、収入(勤務先情報)・年齢・借入状況の3点です。これらは各金融機関が条件をつくり審査するので、最低限基準を満たす必要があります。

また、これら条件をクリアしていれば、(無くても良いのですが)あると武器になるのは資産です。オリックス銀行のアパートローン打診の際、物件価格の2割分の現金を持っていた方の金利が-0.1%されました(2019年8月)。こういった優遇は、ローンの内容や金融機関によって違いがありますので自己資金がある方は確認または交渉されてみてください。もちろんプロパーローンでもメリットとなるはずです。

余談ですが、金融機関の担当者も積極的な方の方が融資されやすいので、「数字大変ですよね」などと聞いてみて担当者を選ぶのもテクニックです。

以上がローンの審査に影響を与える要素でした。

補足

一般的に、収益性を評価された物件でないと融資はおりません。今回は物件内容を勘案しておりませんので、金融機関の物件に対する評価基準については別のコラムとさせていただきます。

上にも記載いたしましたが、ローン返済のうち、経費として認められるのは金利の部分のみです。元本の返済部分は資産ですので、経費として認めてもらえません。

まとめ

いかがでしたでしょうか。

安定的に家賃収入を得ていきながら、状況によっては売却もできる安定した実物資産を持つというのが不動産投資の醍醐味だと思います。さらに、経費が嵩んだ時は節税も可能ですし、相続時にも節税が可能です。そんな万能な資産を他人資本で所有できるとしたら取り組まない理由がありません。

しかし収益を出しながら節税はできませんし、融資を受けたら金利分もあわせて返済が必要です。現実的な数字を使ってシミュレーションしてみたらガッカリされる方もいらっしゃるかもしれません。

「年間家賃収入◯千年間家賃収入5千万円の凄腕投資家でも、実際は年収1千万円のサラリーマンと同じ生活水準だったりします。その理由は、返済と納税の結果手元にキャッシュが残らないのです。そういったギャップは、取り組んだ後に理解するのではなく、不動産投資を行う前に知っておくべきです。扱う金額が大きいので、自信がつくまで知識をつけてから取り組まれた方が心身ともに健康的だと思います。

魅力的な雑音に騙されないよう頑張ってください。

投資用不動産の選び方ついてもまとめましたのでご参考いただければと思います。

“不動産投資におけるメリット” に対して1件のコメントがあります。